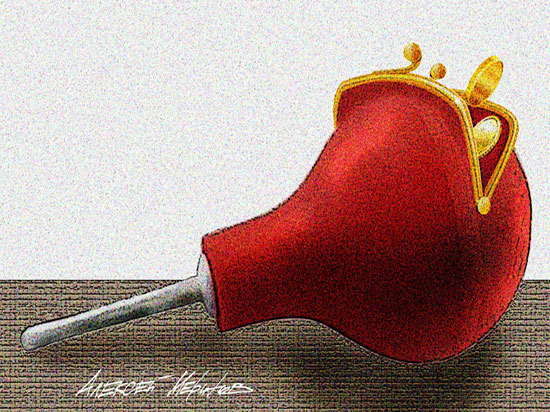

В 2018 году наша страна стала крупнейшим покупателем золота в мире. ЦБ приобрел почти 275 тонн желтого металла. На эти цели пошли деньги, вырученные от продажи казначейских облигаций США и долларов, которые Россия постепенно выводит из состава резервов. На первый взгляд такая рокировка свидетельствует о дедолларизации нашей экономики, ведь золото время от времени серьезно падает в цене и обладает меньшей ликвидностью, чем те финансовые инструменты, от которых Россия избавляется. Однако этот вид резервов, который называют «валютой страха», может пригодиться в случае глобального финансового кризиса, поскольку в такие периоды стоимость золота обычно идет вверх.

Теперь Россия обладает пятыми по величине запасами золота на планете — более 2,11 тыс. тонн. Это максимальный объем за всю современную историю нашей страны. По нынешним котировкам российские запасы золота оцениваются примерно в $90 млрд. В настоящее время доля желтого металла превышает 18% международных запасов России.

За счет наращивания золотых запасов Россия пытается диверсифицировать структуру резервных сбережений. Подобные операции являются одной из составляющих процесса дедолларизации экономики, курс на который был выбран нашей страной в прошлом году. Россия семимильными шагами снижает долю американских денежных единиц в стратегических активах. Если на начало 2018 года доллары занимали 45% золотовалютных резервов (ЗВР), то теперь их доля сократилась до 22%. Также Россия активно продает казначейские облигации США. В прошлом году наша страна снизила долю таких ценных бумаг в ЗВР более чем в 7,5 раз — до $12 млрд.

По словам доктора экономических наук Игоря Николаева, замена долларов и казначейских бумаг США золотом оправдана. «Ничто не мешает Вашингтону принять решение об экспроприации таких бумаг, которые находятся в собственности России. Тогда как золото, которое наша страна хранит на своей территории, нельзя просто так изъять. Венесуэла, например, часть своих запасов желтого металла — около 14 тонн слитков — опрометчиво хранила в Великобритании, и в конце прошлого года Банк Англии отказался их возвращать Каракасу», — отмечает эксперт.

Тем не менее существуют определенные риски формирования значительной доли ЗВР именно в золоте, так как цены на него, так же как и на нефть, могут серьезно меняться в самые сжатые сроки. По данным аудитор-консалтинговой группы «ФинЭкспертиза», в 2018 году оно подешевело на 6%. Котировки долларов, от которых Россия поступательно избавлялась, за этой период выросли. Их продажа привела в финансовому урону нашей страны в $6 млрд.

Еще одним отрицательным моментом хранения государственных сбережений в золоте является его низкая ликвидность. В отличие от валюты или ценных бумаг, которые можно продать на электронных торговых площадках, сделки с золотом занимают значительное время. «Масштабы операций центральных банков различных стран таковы, что быстро пополнить или уменьшить золотой запас по приемлемым ценам физически невозможно», — отмечает директор по стратегии АО «Финам» Ярослав Кабаков.

Впрочем, вполне возможно, что скупка Россией золота является долгосрочной политикой, и в обозримой перспективе снижать его долю в ЗВР наша страна не собирается. Эксперты не исключают, что мировая экономика в ближайшее время может вновь столкнуться с глобальным финансовым кризисом, который, как и прежде, придет из-за океана. США продолжают наращивать государственный долг, который, по официальным данным, составляет $22 трлн, а по неофициальным — превышает $63 трлн. На американском фондовом рынке продолжает надуваться «пузырь» — акции и облигации местных компаний переоценены, так как их котировки, главным образом, основаны лишь на спекулятивных факторах. Если фондовый «пузырь» в США лопнет, то возникнет серьезная угроза повтора экономического коллапса 2008 года.

Золото в таком случае окажется отличным подспорьем для российской финансовой системы. По словам Кабакова, желтый металл традиционно считается защитным активом во время кризиса, так как цены на него в такие периоды обычно идут вверх. «Золото, входящее в резервы ЦБ, будет обеспечивать стабильность и платежеспособность национальной валюты», — отмечает эксперт.